Начиная с апреля 2016 года, абсолютно все работодатели каждый месяц отчитываются в Пенсионный фонд России о количестве работающих лиц, с их поименным перечислением. Для этого была намерено создана отчетная форма СЗВ-М, которую в первый раз страхователи сдали 10 мая 2016 года. В 2017 году эта обязанность сохранится, не обращая внимания на переход администрирования страховыми взносами к ФНС. Как сдать отчет без ошибок, возможно определить из этой статьи.

Ежемесячный отчет в Пенсионный фонд для всех работодателей был введен в связи с тем, что с 1 января 2016 года трудоустроенные пенсионеры получают страховую пенсию без плановых индексаций. Таковой закон от 29.12.2015 N 385-ФЗ в конце 2015 года был принят парламентариями и одобрен Президентом России. Потому, что право на индексацию пенсии заканчивается с первого дня месяца трудоустройства и возобновляется после увольнения с работы, появилась необходимость поставить движение кадров на постоянный контроль. Это бремя традиционно возложили на работодателей, потому, что поэтому они могут дать в ПФР целостную картину персонифицированного учета всех своих сотрудников, включая тех из них, кто работает по контрактам гражданско-правового характера.

Отчетная форма для этих целей была создана госслужащими довольно быстро. Уже 1 февраля 2016 года Пенсионный фонд обнародовал распоряжение N 83п "Об утверждении формы "Сведения о застрахованных лицах". Этот документ был зарегистрирован в Минюсте России 18 февраля 2016 года под N 41142 и вступил в силу 1 апреля 2016 года. Отчет получил наименование СЗВ-М, его в первый раз необходимо сдать в территориальный орган ПФР за апрель в срок до 10 мая 2016 года. Следующий срок отчетности - 10 июня, после этого - 10 июля и без того каждый месяц и постоянно. В 2017 году срок сдачи этого отчета будет смещен и у работодателей появится дополнительные 5 дней для его подготовки, поскольку отчитываться им придется до 15 числа месяца, следующего за отчетным.

Что необходимо показывать в отчете СЗВ-М

Список обязательных сведений, которые нужно каждый месяц представлять в ПФР, найден в пункте 2.2 статьи 11 закона от 1 апреля 1996 г. № 27-ФЗ об личном (персонифицированном) учете. Отчетная форма СЗВ-М представляет собой несложную форму с шапкой для заполнения реквизитов организации и с таблицей из четырех столбцов. В числе обязательных реквизитов организация подобающа указать свой регистрационный номер в Пенсионном фонде России, ИНН, КПП и краткое наименование. Графы “адрес” либо “расположение” в отчетной форме не предусмотрено.

В шапке нужно указать отчетный период и тип подаваемого отчета. Всего предусмотрено три типа - «исх», «доп», «отмн». Из них «исх» означает отчет, который организация в первый раз направляет за данный отчетный период, «доп» - дополнения и уточнения к отчету, который был подан ранее, а «отмн» отменяет ранее поданный отчет за этот период. Любопытно, что в самой форме по этому поводу приведены подробные инструкции.

В таблице организация приводит порядковые номера, полные фамилии, имена и отчества сотрудников, и информацию об их номерах СНИЛС. Без информации о СНИЛС система отчет не примет, исходя из этого они являются обязательными. Приводить ИНН работников необязательно, не смотря на то, что для него также предусмотрена отдельная графа. Его возможно заполнить лишь по тем сотрудникам, в отношении которых имеется такие сведения.

Отчет СЗВ-М в 2016 году не запрещаеться сдать в бумажном варианте, если он содержит сведения не более чем о 24 работающих гражданах. Отчет о 25 и более сотрудниках нужно отправлять в электронном виде. Именно поэтому отчету ПФР будет получать сведения о работающих пенсионерах. В 2017 году такие требования не изменятся.

Сроки сдачи отчета СЗВ-М

Отчет СЗВ-М в 2016 году следует сдавать каждый месяц, но не позднее чем через 10 дней после окончания отчетного месяца. В 2017 году у работодателей будет на 5 дней больше.

Последние дни сдачи СЗВ-М в 2017 году:

- 16 января - за декабрь ( 15 января выпадает на воскресенье);

- 15 февраля - за январь;

- 15 марта - за февраль;

- 16 апреля - за март ( 15 апреля это суббота);

- 15 мая - за апрель;

- 15 июня - за май;

- 16 июля - за июнь;

- 15 августа - за июль;

- 15 сентября - за август;

- 16 октября - за сентябрь;

- 15 ноября - за октябрь;

- 15 декабря - за ноябрь;

- 15 января 2018 года - за декабрь 2017 года.

Чтобы найти, в какой форме нужно сдавать отчет, необходимо открыть статью 8 закона от 1 апреля 1996 г. № 27-ФЗ. В нем сказано об ограничении по работникам до 25 человек, дающем возможность сдавать отчеты на бумаге. Принципиально важно не забывать, что в отчете СЗВ-М к штатным сотрудникам следует прибавить работников по контрактам ГПХ. За сдачу бумажного отчета вместо электронного предусмотрен штраф в размере 200 рублей.

Для сдачи электронного отчета в ПФР с 1 апреля 2016 года нужно непременно заключать контракт с оператором связи, потому, что в личном кабинете на сайте ПФР возможно скачать электронную форму, проверить отчет на ошибки, но не послать его. Направлять электронный отчет лучше не в последний день, а на день раньше, чтобы избежать вероятных задержек из-за технических неприятностей.

Пример заполнения отчета СЗВ-М

В отчетную форму нужно включить данные всех работников, включая тех, с которыми были заключены не трудовые, а гражданско-правовые контракты на исполнение работ. При увольнении сотрудника в отчетном месяце его все равно нужно включать в отчет. Отчет СЗВ-М составить совсем несложно. В бланке формы имеется все нужные для этого подсказки. Пример заполнения формы СЗВ-М приведен ниже.

Сперва нужно заполнить все информацию об организации (раздел 1). Во втором разделе необходимо проставить код отчетного периода и год. К примеру, в отчете за апрель 2016 года необходимо указать – 04 2016. В третьем разделе указывается код отчетной формы: «исх», «доп» либо «отмн». В случае если нужно исправить ошибки, следует подавать сразу две формы. В форме с кодом «исх» будут приведены лишь ошибочные данные, а в дополнительной форме («доп») нужно проставить верные аналогичные данные.

В четвертом разделе формы содержится таблица, в которой следует показывать полные сведения на каждого сотрудника. В случае если у работника нет ИНН, то его приводить в отчете не необходимо. А данные СНИЛС необходимо привести непременно, в противном случае отчет не будет принят, уточняется в бланке самого отчета и разъяснениях ПФР.

Скачать бланк отчета СЗВ-М в бумажном формате возможно тут. Отчет в электронном формате доступен на сайте ПФР. Заполнить отчет онлайн возможно на сайтах разработчиков бухгалтерского ПО - Мое дело, Контур , Небо и других. Кое-какие сайты разрешают это делать вольно, но в большинстве случаев сервисы требуют небольшой платы (до 1000 рублей).

Полную инструкцию по заполнению электронной версии отчета СЗВ-М отыщете по ссылке.

Ответственность за несвоевременную сдачу либо ошибки в отчете СЗВ-М

Опаздывать с отчетом запрещено - Пенсионный фонд сразу выпишет штраф. Размер взыскания зависит от числа работников в несвоевременно сданном отчете. За каждого человека – 500 рублей. В случае если сведения по работнику представлены с ошибками, то размер штрафа такой же.

После того, как в отчете СЗВ-М заполнены все нужные данные, ее должен подписать начальник организации. Также нужно поставить дату заполнения и печать, если она имеется у организации. Перед сдачей отчета еще раз следует проверить, нет ли ошибок в ИНН и СНИЛС всех работников, и не пропущен ли кто-то из них, особенно их тех граждан, которые работают согласно соглашению ГПХ.

После проверки возможно сдавать отчет в ПФР и подготовиться повторить эту процедуру через месяц. Скоро этот отчет станет привычным и рутинным, как многие из аналогичных отчетных форм, на которые умелые бухгалтеры не обращают особенного внимания.

СЗВ-М в случае если нет работников

При отсутствии работников в пенсонный фонд сдавать нулевой отчет СЗВ-М. не необходимо. Такая позиция изложена в письме пенсионного фонда России от 13 июля 2016 г. № ЛЧ-08-26/9856. В документе сказано, что отчет СЗВ-М работодатели сдают лишь на тех лиц, с которыми у них заключен трудовой контракт и ДГПХ. В случае если с единственным соучредителем-начальником трудового договора нет и он не получает в организации зарплату, то заполнять и сдавать СЗВ-М не необходимо. Такая позиция используется во всех региональных фондах ПФР.

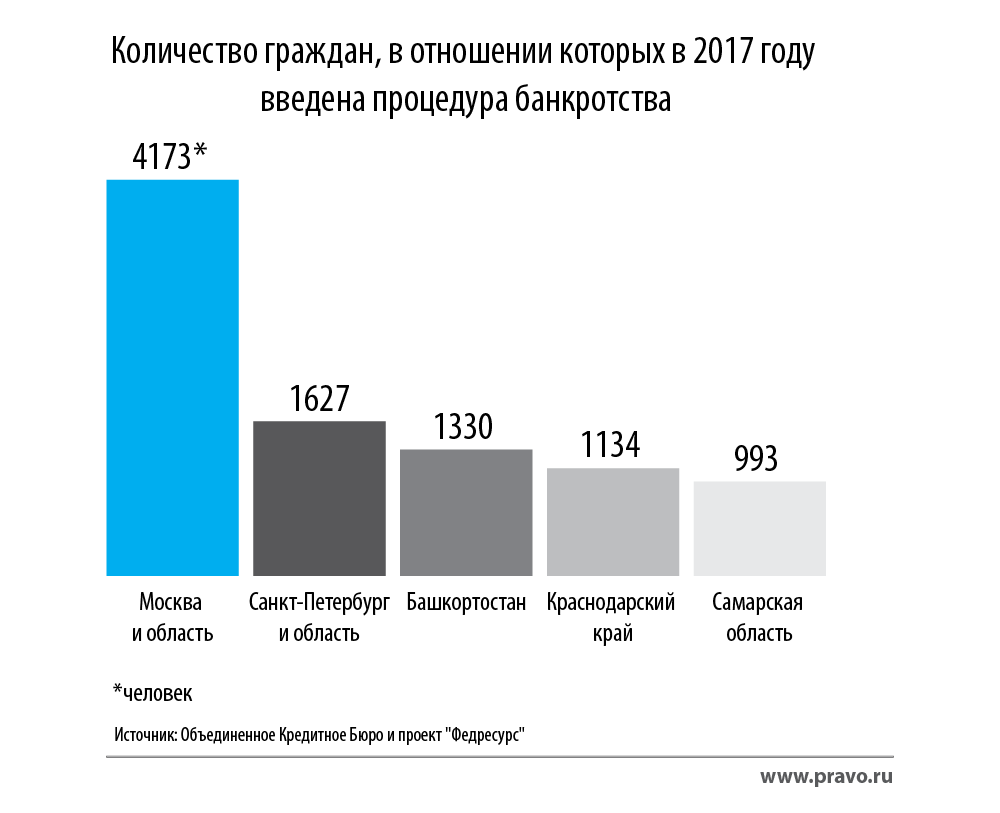

За два с маленьким года действия Закона часть потенциальных банкротов в общем количестве заемщиков с открытыми счетами снизилась с 1,5% до 1,4%, не смотря на то, что их количество увеличилось с 580 000 до 698 000 человек. Вместе с тем еще около 8,4 млн российских заемщиков, которые в настоящий момент не платят по своим кредитам более 90 дней, возможно могут воспользоваться этим правом для облегчения своего денежного положения".

За два с маленьким года действия Закона часть потенциальных банкротов в общем количестве заемщиков с открытыми счетами снизилась с 1,5% до 1,4%, не смотря на то, что их количество увеличилось с 580 000 до 698 000 человек. Вместе с тем еще около 8,4 млн российских заемщиков, которые в настоящий момент не платят по своим кредитам более 90 дней, возможно могут воспользоваться этим правом для облегчения своего денежного положения".